Nguyên nhân và hệ quả của lạm phát

Trong thời gian qua, lãi suất huy động có nhiều biến động tăng, thay vì đi vay hay dùng tiền, người dân sẽ tăng cường gửi tiền vào ngân hàng để được hưởng mức lãi suất cao. Nhu cầu tiêu dùng cũng trở nên thấp đi, làm giảm nguy cơ tăng giá hàng hóa. Lãi suất cho vay tăng sẽ làm giảm lượng tiền lưu thông ngoài thị trường, ảnh hưởng tích cực lên đồng tiền của quốc gia. Tất cả những thay đổi của lãi suất sẽ ảnh hưởng tới lạm phát.

Mối quan hệ giữa lạm phát và lãi suất là rất quan trọng đối với nền kinh tế. Lạm phát và lãi suất có quan hệ chặt chẽ với nhau, tác động qua lại với nhau, vừa là nguyên nhân và hệ quả của nhau. Khi lạm phát cao dẫn đến phải áp dụng chính sách lãi suất cao để đảm bảo lãi suất thực, nhưng khi áp dụng chính sách lãi suất cao trong một thời gian nhất định (thắt chặt tiền tệ) có thể kìm hãm gia tăng lạm phát. Do đó, sự tác động giữa lạm phát và lãi suất có thể thuận chiều hay nghịch chiều tùy từng giai đoạn cụ thể và ở mỗi quốc gia có những điều kiện khác nhau.

Để làm rõ hơn nhiều vấn đề xoay quanh câu chuyện này, Bản tin Kinh tế - Tài chính tổ chức buổi tọa đàm với 2 khách mời.

PGS.TS Nguyễn Thị Mùi, Thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia,

Trong thời gian qua, cụ thể là thời điểm cuối tháng 9 và tháng 10/2022; Ngân hàng Nhà nước (NHNN) đã tăng lãi suất điều hành. Đánh giá về quyết định tăng lãi suất của NHNN, PGS.TS Nguyễn Thị Mùi, Thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia cho biết đồng tình với quan điểm tăng lãi suất điều hành vì đây là xu hướng chung trên thế giới. Ví dụ riêng Cục dự trữ liêng bang Mỹ - Fed đã tăng đến 6 lần, 4 lần gần nhất mỗi lần 0,75% gây ảnh hưởng lớn tới kinh tế thế giới. Tuy nhiên, 9 tháng đầu năm ngân hàng nhà nước vẫn cố gắng điều hành tốt, giữ nguyên lãi suất để đầu ra các ngân hàng thương mại ổn định, kiểm soát lạm phát và hỗ trợ người vay . Đến khi tác động quá lớn, NHNN phải điều chỉnh lãi suất nhằm tạo điều kiện ổn định, an toàn hệ thống tín dụng và hạn chế nhập khẩu lạm phát.

Bà Hoàng Phương Lan - Phó Tổng thư ký Hiệp hội Doanh nghiệp ngành công nghiệp hỗ trợ Hà Nội.

Ảnh hưởng với nhu cầu vốn doanh nghiệp cuối năm, đại diện Hiệp hội Doanh nghiệp ngành công nghiệp hỗ trợ Hà Nội cho biết, lãi suất điều hành tăng ảnh hưởng lớn đến doanh nghiệp, đặc biệt thời điểm tháng 10 khi doanh nghiệp chuẩn bị cho thị trường cuối năm. Lãi suất tăng dẫn đến giá nguyên liệu, logistics đều tăng.

Khó khăn về vốn của doanh nghiệp cũng là một trong những lý do khiến NHNN vừa có động thái tăng chỉ tiêu tăng trưởng tín dụng hay còn gọi là nới room tín dụng cho các ngân hàng. Theo lý thuyết sẽ có khoảng 200.000 tỷ đồng được cung ứng ra thị trường. Cộng đồng doanh nghiệp rất kỳ vọng vào động thái này, tuy nhiên cũng có những thông tin lo ngại về việc ảnh hưởng tới chỉ tiêu lạm phát.

PGS.TS Nguyễn Thị Mùi, Thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia đồng tình nhưng cho rằng mức tác động không lớn do 2 lý do. Thứ nhất là thời điểm nới room; thời điểm hiện tại đã là gần giữa tháng 12 cơ bản lạm phát đã được kiểm soát trong mục tiêu Quốc hội giao. Lý do thứ 2 là tỷ giá đã và đang ổn định và nhìn tổng thể thanh khoản của hệ thống ngân hàng đang đảm bảo để NHNN có thể nới room . Cùng với đó, những ngân hàng, tổ chức tín dụng có phương án hỗ trợ doanh nghiệp, đầu tư những lĩnh vực ưu tiên với lãi suất ưu đãi sẽ được quan tâm hơn.

Bày tỏ vui mừng vì việc nới room sẽ có tác dụng với doanh nghiệp đang cần vốn và động thái nới chỉ tiêu tăng trưởng tín dụng sẽ giúp các doanh nghiệp có đủ điều kiện sẽ tiếp cận được vốn, bà Hoàng Phương Lan - Phó Tổng thư ký Hiệp hội Doanh nghiệp ngành công nghiệp hỗ trợ HN còn cho rằng, doanh nghiệp sẽ có thêm động lực đầu tư sản xuất năm 2023, tuy nhiên để các doanh nghiệp tiếp cận được thì rất cần hỗ trợ về cơ chế, chính sách hồ sơ, thẩm định từ phía các tổ chức tín dụng để nhanh chóng tiếp cận được nguồn vốn mới. Đồng tình với nhận định năm 2023, doanh nghiệp sẽ có thêm động lực để đầu tư sản xuất kinh doanh, tuy nhiên để doanh nghiệp thực sự vững tâm thì các chính sách quản lý điều hành lãi suất cần chú trọng nhiều vấn đề. Trong đó quan trọng nhất là bám sát diễn biến thị trường tài chính tiền tệ thế giới, theo tín hiệu thị trường để đưa ra những quyết sách phù hợp với thị trường trong nước. Cần sử dụng đồng bộ nhịp nhàng các công cụ chính sách tiền tệ, chú ý về liều lượng, mức độ và thời điểm. Đặc biệt phải kiểm soát được cung – cầu tiền tệ từ đó kiểm soát lạm phát, có điều kiện điều chỉnh lãi suất theo tín hiệu thị trường.

Chung quan điểm đó, chuyên gia kinh tế tài chính Nguyễn Thị Mùi nhấn mạnh nếu nhìn rộng hơn, để nền kinh tế đạt nhiều mục tiêu tăng trưởng kinh tế vừa ổn định vĩ mô, kiểm soát lạm phát, hỗ trợ tốt doanh nghiệp và đảm bảo an toàn hệ thống tín dụng thì các chính sách kinh tế, tài khóa phải bù trừ cho nhau, lợi nhuận cần được san sẻ đảm bảo lợi ích các bên. Trong đó hài hòa là quan trọng nhất để cùng đạt được các mục tiêu. Kiểm soát lạm phát không chỉ có công cụ lãi suất mà còn nhiều công cụ khác như sử dụng thị trường mở cung cấp tiền ra thị trường; thông qua các chính sách vĩ mô để khuyến khích doanh nghiệp đẩy mạnh sản xuất, tạo ra khối lượng hàng hóa dịch vụ đưa vào xã hội, tạo ra điều kiện cân đối tiền hàng, ổn định lạm phát.

Có thể thấy, trong bối cảnh diễn biến bất ổn của thị trường tiền tệ quốc tế, thách thức của kinh tế, phục hồi và phát triển doanh nghiệp ở Việt Nam điều quan trọng nhất phải ổn định được tỷ giá, nếu tỷ giá tăng sẽ nhập khẩu lạm phát ảnh hưởng tới mục tiêu chung. Các tổ chức tài chính quốc tế đều đang khuyến cáo nước ta đang tăng trưởng nhanh, cần chú ý đảm bảo an toàn ổn định hệ thống tín dụng, phối hợp đồng bộ các công cụ; kiểm soát được cung cầu tiền tệ… để tăng trưởng mang yếu tố bền vững hơn.

Đến nay, toàn bộ 27 ngân hàng niêm yết, đăng ký giao dịch trên sàn chứng khoán cùng với hai ngân hàng chưa niêm yết là BaoVietBank, PVCombank đã công bố báo cáo tài chính quý III/2024. Trong đó, nhiều ngân hàng ghi nhận lợi nhuận tăng mạnh, gấp nhiều lần cùng kỳ 2023.

Giá vàng thế giới giảm trong phiên giao dịch ngày 1/11 do áp lực từ đồng USD và lợi suất trái phiếu chính phủ của Mỹ tăng. Tuy nhiên, số liệu tăng trưởng việc làm yếu từ nền kinh tế lớn nhất thế giới đã khiến các nhà phân tích tăng dự đoán về việc Cục Dự trữ liên bang Mỹ (Fed) sẽ cắt giảm lãi suất, qua đó hạn chế đà giảm của vàng.

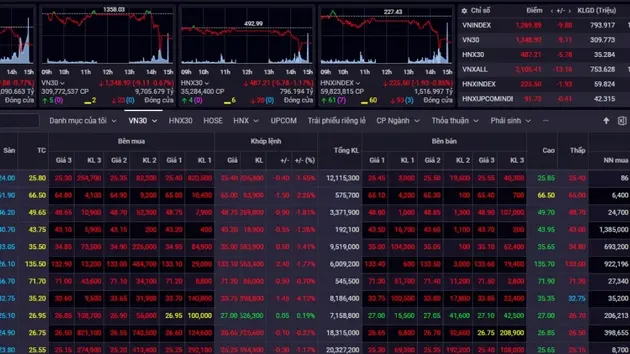

Thị trường chứng khoán thường được coi là thước đo của nền kinh tế. Khi VN-Index liên tục dao động quanh ngưỡng 1.300 điểm nhưng chưa thể bứt phá thì cũng là lúc mà các nhà đầu tư tự đặt ra câu hỏi: Tại sao kinh tế đang phục hồi và tăng trưởng tốt mà VN-Index vẫn chưa thể bứt phá được? Liệu thị trường có thể vượt qua mốc này một cách bền vững trong tương lai gần hay không?

Các cơ sở kinh doanh vàng bạc đá quý trong nước ngày 2/11 đồng loạt điều chỉnh giảm giá vàng, với giá vàng miếng giảm 500.000 đồng ở cả hai chiều, giá vàng nhẫn giảm mạnh nhất 550.000 đồng.

Theo báo cáo tài chính quý III/2024, số dư tiền gửi của Kho bạc Nhà nước tại nhóm ba ngân hàng lớn gồm Vietcombank, VietinBank và BIDV vào cuối tháng 9 ở mức 175.596 tỷ đồng, giảm 40% so với quý liền trước, tuy nhiên vẫn tăng so với đầu năm.

Thị trường chứng khoán trong nước ngày 1/11 đã chứng kiến một phiên giao dịch đầu tháng, cuối tuần giảm đột ngột, về sát mốc 1.250 điểm.

0